Ежегодно тысячи российских налогоплательщиков заполняют и отправляют декларации НДС. К сожалению, но не всегда эта процедура происходит без каких-либо эксцессов. Иногда отправитель совершает определенные ошибки, которые представители налогового органа требуют исправить.

К счастью, в ответ на неправильно заполненный документ налоговики присылают специальные коды ошибок декларации НДС. В этой статье мы подробно разберем каждую из них. А также расскажем, как надо действовать при возникновении одного из кодов ошибки 4 20.21.

Коды и их расшифровка

Итак, ситуация следующая:

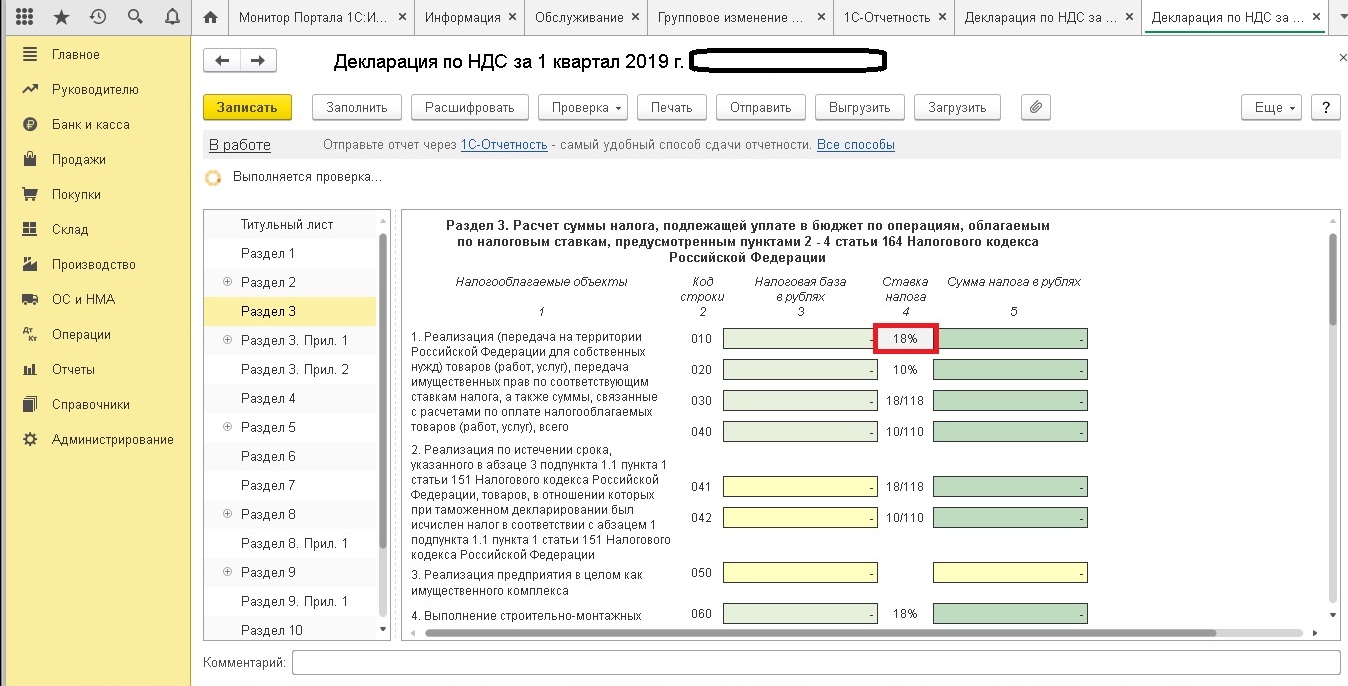

- Налогоплательщик заполняет документы и отправляет информацию в налоговые органы.

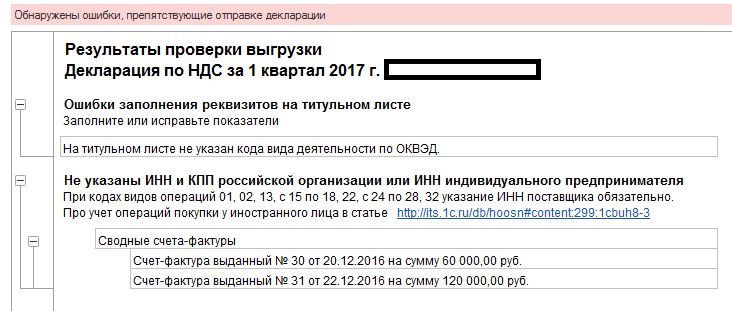

- Налоговик, ответственный за прием таких сведений, обнаруживает ошибку в декларации НДС.

- Он сигнализирует о найденном несоответствии отправителя, дополнительно указывая специальный код, позволяющий быстрее выявить и устранить проблему.

То есть, у человека нет необходимости проверять абсолютно всю декларацию. И он может сосредоточиться на исправлении какой-то одной проблемы. Для этого достаточно знать коды возможной ошибки и их расшифровку. Прислать могут следующие варианты:

- «1». В присланном документе налоговая служба не обнаружила записей по каким-то операциям, их отсутствию в определенный отчетный период или наличию так называемой нулевой отчетности;

- «2». Было обнаружено несоответствие по двум пунктам поданного отчета – сведения из книги продаж не совпадают с информацией, указанной из книги покупок. То есть, первые приложения в разделах 8 и 9 предоставляют противоречивую информацию;

- «3». Обнаружено несовпадение данных из 10-го и 11-го разделов. Они называются «Сведения из журнала учета выставленных счетов-фактур» и «Сведения из журнала учета полученных счетов-фактур», соответственно;

- «4». Наверное, один из самых простых для исправления вариантов. Представитель налогового органа таким образом указывает на неточность в одной из граф, а сама графа всегда указывается рядом с кодом – в скобочках;

- «5». Налогоплательщик забыл проставить даты счета-фактуры в разделах с восьмого по двенадцатый. Или указанные даты выходят за рамки периода предоставляемой отчетности;

- «6». При заполнении первого приложения к восьмому разделу декларации (Сведения из книги покупок), человек указал вычет из налога по добавленной стоимости, превышающий допустимый трехлетний срок;

- «7». Опять проблема с первым приложением восьмого раздела. Только в этом случае человек указывает сведения про налоговый вычет из НДС на основе счетов-фактур, которые якобы были созданы еще до государственной регистрации юридического лица;

- «8». Налогоплательщик в разделах с восьмого по двенадцатый проигнорировал приказ государственной ФНС от 14.03.16 № ММВ-7-3/136@, и неправильно указал требуемые коды видов операций;

- «9». Еще одно несоответствие, с которым следует максимально быстро разобраться. Заключается оно в том, что лицо, подающее декларацию, при аннулировании записей, сделанных в девятом разделе документа (а конкретно в первом разделе приложения – Сведения из доп.листов книги продаж) совершил ошибку. В итоге, отрицательная сумма НДС превышает ту, которая должна была быть аннулирована. Либо вообще в документе не присутствует запись про аннулирование.

Общие рекомендации, которых следует придерживаться

Понятно, что каждый указанный в ответном требовании код ошибки исправляется индивидуально. Тем не менее, есть ряд общих рекомендаций, которых следует придерживаться:

- После получения требования от налоговиков необходимо на протяжении шести дней отправить через оператора ЭДО в налоговую инспекцию специальную квитанцию о приеме. Делается это в электронном виде. Если это не выполнить, то налоговики могут подождать еще десять дней, после чего – прекратить вообще какие-либо операции по счетам юридического лица;

- Внимательно перепроверить все указываемые сведения – суммы, даты, итоговые показатели, правильность расчета, номера и так далее. Очень часто банальная невнимательность приводит к тому, что налоговый орган возвращает ранее отправленную декларацию с требованиями исправить те или иные ошибки;

- Если проблема заключается в явном занижении суммы налоговых выплат, то следует оперативно откорректировать отчет таким образом, чтобы размер налога стал правильным;

- Если есть ошибка, но сама итоговая сумма правильная, то нужно отправить налоговикам пояснение, где будут указываться уточненные сведения.

Еще один важный момент – пояснения высылаются только в электронном виде – в письменном их даже рассматривать не будут. Решить проблему необходимо на протяжении пяти дней, после того, как были получены требования. Отправка осуществляется посредством оператора ЭДО, обязательно в формате, указанном приказом российской ФНС от 16.12.16 № ММВ-7-15/682@.

Отзывы

Отзывы наших посетителей позволяют понять, как они справляются с этой ситуацией:

- Игорь. Попросил оформить в этом году декларацию бухгалтера-стажера. И как-то не проверил. Забыл, что за неопытным сотрудником нужен глаз да глаз. В итоге, поплатился. Прислали требование, где как раз был код ошибки 4 20.21. С пометкой в виде единички. Просмотрел отчет, действительно в некоторых строках были пропуски, хотя операции проводились. Поругал бухгалтера. Но и сам виноват. Исправил, отправил. Вроде приняли.

- Роман. Вечно имею проблемы со своей внимательностью. Приз заполнении декларации ошибся на одну цифру в восьмом разделе. В итоге, прислали ответ с требованием привести его в соответствие с девятым. Посмотрел, действительно суммы не совпадают. Пересчитал, нашел свою опечатку.

- Татьяна. Несомненный плюс всей этой ситуации, что в ответ присылают коды ошибок, по которым легче найти свою оплошность. Нет необходимости перелопачивать всю декларацию, гадая, что же я неправильно вписало. Можно сосредоточиться на конкретных разделах. Поэтому пяти дней вполне достаточно, чтобы найти нарушение и исправить его.

- Семен. Вернули с восьмым кодом. Пришлось перечитывать внимательно приказ № ММВ-7-3/136@. Но это помогло. Где-то через час обнаружил неправильный код, который я указал в отчете. Исправил, вроде как. Но на всякий случай перепроверил еще раз полностью весь отчет, чтобы опять не отклонили его.

- Владимир. Спасибо за информацию по кодам. Дело в том, что я первый раз буду отправлять такие документы в налоговую. До этого необходимости не было. А сейчас открыл свое дело и потребность появилась. Внимательно изучил всю информацию и на основе ее готовлю декларацию.

- Федор. У меня был только один раз, когда отправленную отчетность вернули. С указанием четвертого кода. Плюс – что конкретная графа указана в скобках. Сразу же нашел ее и внес требуемые данные.

- Илья. Столкнулся с девятым кодом этой ошибки. Причиной оказалась банальная математическая оплошность. Неправильно подсчитал итоговые суммы. И получил неверные данные. Пересчитал еще несколько раз, пока не удостоверился в полном соответствии.

- Наталья. Я всегда при заполнении документов в Налоговую дублирую работу. То есть, на черновике заполняю и считаю все сама. Плюс подключаю двух опытных бухгалтеров. Потом сверяем результаты. Если находим какую-то разницу – ищем ее причину. Поэтому еще ни разу мне не возвращали мою декларацию с кодом ошибки 4 20.21.

То есть, чтобы избежать подобной ситуации, в большинстве случаев просто необходимо быть внимательным. Лучше потратить несколько лишних часов в самом начале, чтобы все перепроверить, чем потом судорожно искать причину возврата документа из ФНС.

Как вас статья?

crydev.ru

crydev.ru